Pedro Álvarez Ondina | 23 de diciembre de 2022

Los activos inmobiliarios comerciales han tenido un excelente comportamiento en la primera mitad del año 2022. Pero esta situación está cambiando rápidamente a raíz del fuerte aumento de los tipos de interés que está llevando a cabo el BCE para frenar el avance de la inflación. Todo parece indicar que las oficinas serán los activos que pueden sufrir un mayor ajuste de valoración, al contar con unas rentabilidades más estrechas. El retail, cuyas valoraciones acumulan varios años de intenso ajuste, podría tener ahora un comportamiento más estable que el resto de los segmentos. En cambio, los activos logísticos, el producto estrella en los últimos tiempos por el auge del e-commerce, podría mostrar una mayor sensibilidad al deterioro del entorno macroeconómico. Finalmente, ponemos el foco en el segmento co-living, que está despertando mucho interés inversor recientemente en España, especialmente en el caso del senior living, un segmento con perspectivas muy positivas teniendo en cuenta las perspectivas demográficas que apoyarán a la demanda a medio y largo plazo y la escasa oferta actual.

El auge actual del senior living se apoya en unos sólidos fundamentales y en la escasez de oferta en España

Entre los segmentos de inmobiliario comercial, el residencial es uno de los que más interés ha generado por parte de los inversores desde el estallido de la pandemia.34 Detrás de este interés aparecen aspectos tales como las nuevas necesidades habitacionales que han surgido a raíz de la pandemia, la aparición del segmento del co-living, muy asociado al auge del teletrabajo y la atracción de talento, así como la necesidad de una mayor integración entre los aspectos sociales y de trabajo asociados a la vivienda. Además, se trata de un segmento con escasa oferta en nuestro país en comparación con países de nuestro entorno. De hecho, desde el estallido de la pandemia, el encarecimiento de la propiedad ha vuelto a poner una vez más de manifiesto la necesidad de ampliar la oferta en el mercado del alquiler y se están promoviendo iniciativas de colaboración público-privadas para ampliar la oferta de alquiler a través del segmento build-to-rent.

Dentro de este amplio segmento de co-living, aparece con fuerza en nuestro país un activo totalmente novedoso y que está funcionando bien en países del entorno: el senior living. Se trata de espacios alternativos a las tradicionales residencias para la tercera edad, pensados para la población sénior (65 años o más) que ha llegado a la jubilación con una buena salud y con la capacidad y la necesidad de realizar actividades de ocio o de carácter social y de comunidad. En este sentido, este tipo de productos compagina los beneficios de una vivienda en alquiler (en términos de escaso mantenimiento de la vivienda) con la oferta de actividades de ocio en un espacio habitacional común. Además, se pueden ir añadiendo servicios de tipo asistencial a medida que transcurren los años sin que suponga un coste excesivo, gracias a las economías de escala y a las sinergias.

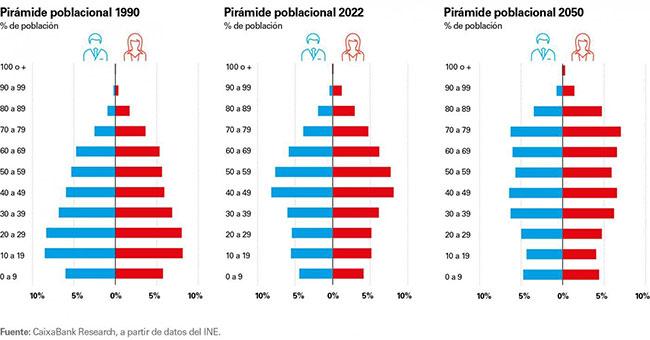

Los fundamentales por el lado de la demanda de este activo son muy sólidos. La población española está envejeciendo de forma gradual y progresiva, de tal manera que la tradicional pirámide de población se está achatando por la base (menor ritmo de nacimientos) y ensanchando en la punta (más población en las cohortes de mayor edad), perdiendo la forma de pirámide. Además, las proyecciones poblacionales que maneja el INE sugieren que esta tendencia se mantendrá en los próximos años. Concretamente, la población sénior española crecerá un 64% en los próximos 30 años, hasta suponer el 31% de la población total (20% actual).

34. El segmento del living es el más dinámico de la inversión en CRE en lo que llevamos de año, con una inversión que ronda los 3.700 millones de euros hasta el 3T 2022, el mayor registro en la serie disponible.

La población sénior española crecerá un 64% en los próximos 30 años, hasta suponer el 31% de la población total (20% actual).