- Empezar a planificar tu futuro cuanto antes te ayudará a conseguir el nivel de vida que deseas para cuando te jubiles.

- Podrás rescatar el dinero de tu plan en caso de jubilación u otros imprevistos o situaciones inesperadas.1

- Descubre los planes de pensiones que te ofrecemos. Realiza aportaciones a partir de 6,01 € y redúcelas de tu base imponible del IRPF.2

Tu jubilación se merece un buen plan

Conoce las ventajas de tener un plan de pensiones

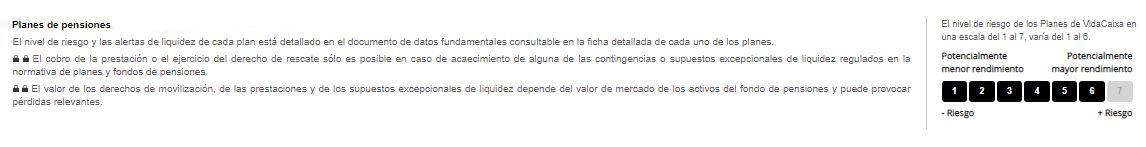

El nivel de riesgo y las alertas de liquidez de cada plan están detallados en el documento de datos fundamentales consultable desde el catálogo.

![]()

![]() El cobro de la prestación o el ejercicio del derecho de rescate solo es posible en caso de acaecimiento de alguna de las contingencias o supuestos excepcionales de liquidez regulados en la normativa de planes y fondos de pensiones.

El cobro de la prestación o el ejercicio del derecho de rescate solo es posible en caso de acaecimiento de alguna de las contingencias o supuestos excepcionales de liquidez regulados en la normativa de planes y fondos de pensiones.

![]()

![]() El valor de los derechos de movilización, de las prestaciones y de los supuestos excepcionales de liquidez depende del valor de mercado de los activos del fondo de pensiones y puede provocar pérdidas relevantes.

El valor de los derechos de movilización, de las prestaciones y de los supuestos excepcionales de liquidez depende del valor de mercado de los activos del fondo de pensiones y puede provocar pérdidas relevantes.

El nivel de riesgo de los planes en una escala del 1 al 7 varía del 4 al 5.

- 1 Potencialmente menor rendimiento - riesgo

- 2

- 3

- 4

- 5

- 6

- 7 Potencialmente mayor rendimiento + riesgo

Te ofrecemos los planes de la Gama DESTINO, con los que no deberás preocuparte por la gestión de tu ahorro para la jubilación. Podrás elegir el plan que mejor se adapte a tu objetivo en función de tu fecha estimada de jubilación.

| CABK Destino 2026 | Ficha del plan | |

| CABK Destino 2030 | Ficha del plan | |

| CABK Destino 2035 | Ficha del plan | |

| CABK Destino 2040 | Ficha del plan |

|

| CABK Destino 2050 | Ficha del plan | |

| CABK Destino 2060 | Ficha del plan |

Además de la Gama Destino, disponemos de otros planes de pensiones para que puedas contratar el que mejor se adapte a tus necesidades. Consúltalos en nuestro catálogo.

¿Por qué es necesario empezar a planificar tu ahorro cuanto antes?

Nuestra esperanza de vida aumenta. Después de la jubilación podemos vivir, hasta 30 años más de media, y será necesario complementar la pensión con nuestros ahorros para continuar disfrutando de la vida y ayudar a cubrir las necesidades de salud, dependencia y cuidado personal.

Cuanto antes empecemos, más fácil será construir ese ahorro para su jubilación

Si tu objetivo es tener un ahorro determinado a los 65 años; ¿has pensado en cómo cambia tu objetivo si empiezas antes o después? Si empiezas con 35 años, el dinero que tendrás que aportar al año será inferior que si empiezas a los 50 años. Por tanto, cuanto antes empieces, menos dinero tendrás que ahorrar al año.

Los planes de pensiones individuales son un producto de ahorro a largo plazo que facilitan la planificación de tu jubilación con el objetivo de ayudarte a conseguir el nivel de vida que deseas.

Veamos varios ejemplos:

- Objetivo: Para conseguir el nivel de vida que deseas durante toda tu jubilación, necesitarás conseguir un capital acumulado que complemente tu pensión y te permita mantener tu nivel de ingresos.

SIMULACIONES

| Nuria | David | Luis | |

|---|---|---|---|

| Edad actual | 35 años | 40 años | 50 años |

| Ingresos mensuales | 1.500 € | 2.000 € | 2.500 € |

| Capital acumulado simulado a los 67 años* | 71.000 € | 62.000 € | 54.000 € |

| Ahorro mensual necesario | 57,61 € | 82,16 € | 164,12 € |

Como ves, cuanto antes empieces, más sencillo te resultara constituir un ahorro para tu jubilación.

* Criterios de cálculo de la simulación: Para el cálculo de las proyecciones de capital se ha utilizado una rentabilidad estimada de planes de pensiones basada en el horizonte de jubilación (5% para el ejemplo de Nuria, 4% para el ejemplo de David y 3% para el ejemplo de Luis; estas rentabilidades se han calculado en base a históricos de rentabilidad en Planes de Pensiones Individuales de CaixaBank), que parten de previsiones sobre la evolución y comportamiento futuros razonables o probables, de una edad de jubilación a los 67 años y de que el importe de las aportaciones mensuales crece en un 2% cada año. El importe que figura en la siguiente simulación, constituye una mera estimación atendiendo a una hipótesis de rentabilidad que puede variar en función del plan de pensiones escogido y su grado de riesgo. No se garantiza este capital ni los parámetros utilizados son indicadores de rentabilidades futuras.

Rentabilidades pasadas no presuponen rentabilidades futuras. Las inversiones realizadas están sujetas a las fluctuaciones del mercado, por lo que existe la posibilidad de que se produzcan pérdidas en el capital invertido.

¿Cómo empezar a ahorrar de manera periódica?

Estableciendo una regla de aportaciones periódicas, por ejemplo, dedicando el 10 % de tus ingresos mensuales a tu plan de pensiones. Podrías llegar a ahorrar sin hacer grandes esfuerzos.

¿Cuánto necesito aportar?

Para explicar cómo calcular lo que debemos ahorrar, podemos usar el concepto de la balanza. Tenemos por un lado los gastos y por otro la pensión, otros posibles ingresos... El objetivo es el equilibrio. Hay que ser realistas y valorar objetivamente gastos e ingresos, porque nuestra vida va a cambiar con la jubilación.

De entrada, contamos con la pensión pública, pero si este ingreso no es suficiente para cubrir nuestras necesidades, deberemos completarlo con el ahorro privado.

Este es un ejercicio que ya hacemos en el presente y que debemos proyectar al futuro para calcular cómo mantener nuestro equilibrio en el tiempo: a los 65, 75, 85... años.

¿En qué solución empiezo este ahorro periódico?

Hay varias opciones:

- Los planes de pensiones no garantizados que realizan sus inversiones mayoritariamente en renta variable. El largo horizonte hasta la jubilación permite invertir en fondos con un mayor componente en renta variable que pueden obtener rendimiento, pero que están más sujetos a las fluctuaciones del mercado, tanto al alza como a la baja.

- Los planes de pensiones no garantizados que combinan la renta fija con la renta variable, para así suavizar las oscilaciones en bolsa sin olvidar el objetivo de una rentabilidad. La cartera está formada por una combinación de inversiones en renta fija y renta variable.

- Los planes de pensiones no garantizados invierten en mercados de renta fija. Son planes de pensiones adecuados para las personas que se acercan ya a la edad de jubilación.

En planes de pensiones, rentabilidades pasadas no presuponen rentabilidades futuras, pudiendo incluso incurrir en pérdidas.

Planes de pensiones individuales, de los que VidaCaixa, S.A.U. de Seguros y Reaseguros, es entidad gestora y promotora; CaixaBank, S.A., entidad comercializadora, y Cecabank, S.A., entidad depositaria. Puede consultar el documento de datos fundamentales de estos planes en www.CaixaBank.es o en su oficina.

¿Cuál es el máximo que puedo aportar a mis planes de pensiones?

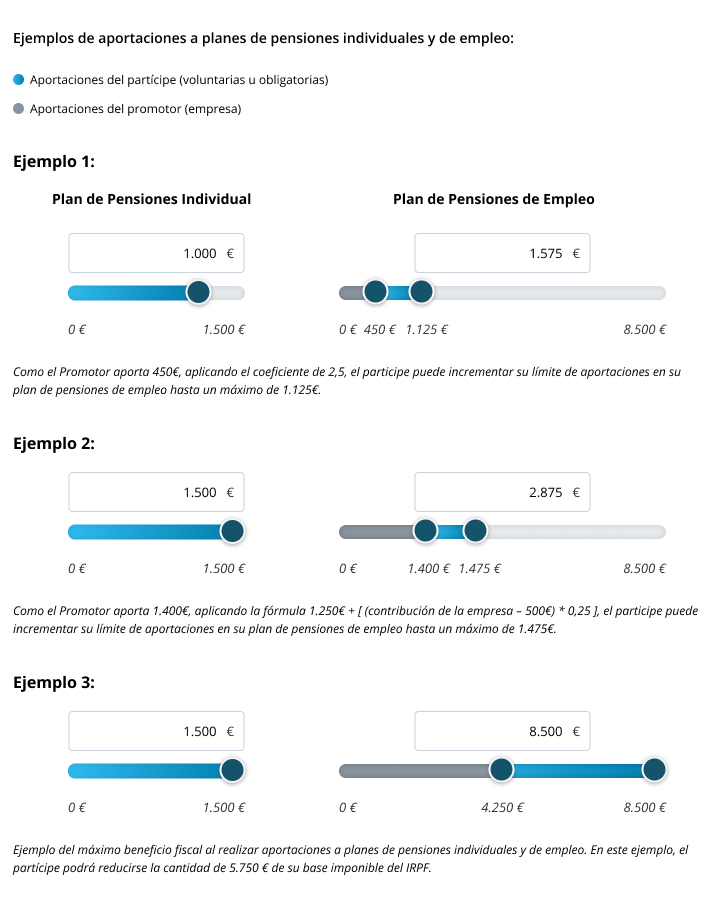

La aportación máxima al conjunto de tus planes de pensiones es de 1.500 € anuales.

- Podrás incrementar este límite en 8.500 € adicionales, siempre que tal incremento de aportaciones se realice en tu plan de pensiones de empleo. Más información en: ¿Cuánto dinero puedo aportar a un Plan de Pensiones?

- Asimismo, el importe total de las aportaciones propias que realices a tu plan de pensiones de empleo deberá ser igual o inferior al resultado de aplicar los siguientes coeficiente a las contribuciones realizadas por la empresa:

|

Importe contribución de la empresa |

Aportación máxima del trabajador |

|---|---|

|

Igual o inferior a 500€ |

(contribución de la empresa) * 2.5 |

|

Entre 500,01€ y 1.500€ |

1.250€ + [ (contribución de la empresa - 500€) * 0,25 ] |

|

Superior a 1.500€ |

(contribución de la empresa) * 1 |

Adicionalmente, podrás realizar aportaciones a favor de una persona con diversidad funcional (discapacidad) o a favor de tu cónyuge. Más información sobre aportaciones en: ¿Puedo aportar al Plan de Pensiones de otra persona?

¿Cuál será el ahorro fiscal por las aportaciones que he hecho a mi plan de pensiones?

Las aportaciones que realices a tu plan de pensiones durante el año se desgravarán de tu base imponible del IRPF hasta la menor de las siguientes cantidades:

- 1.500 €

Este límite se aplica conjuntamente a todos los productos de previsión social de los que seas titular y se incrementará en 8.500 euros siempre que tal incremento provenga de contribuciones empresariales, o de aportaciones del trabajador al mismo instrumento de previsión social.

Estas condiciones son válidas para la residencia fiscal en territorio común.

- El 30 % de tus rendimientos netos del trabajo y de actividades económicas

¿Cómo cobrar mi plan para sacar mayor rentabilidad fiscal?

Los importes que percibas de tu plan de pensiones tributarán como rendimientos del trabajo en tu IRPF. Por ello:

- Si necesitas rescatar la mayor parte de tu plan de pensiones, lo recomendable es rescatarlo en un ejercicio fiscal en el que tus rendimientos del trabajo (u otros rendimientos que se integran en la base imponible general del IRPF: de actividades económicas, inmobiliarios…) vayan a ser inferiores. De esta forma, la tributación de ese año no se incrementará por el incremento del tipo marginal correspondiente.

- También puede ser recomendable fraccionar el cobro de tu plan de pensiones en varios ejercicios fiscales, o cobrarlo en forma de renta asegurada, para disminuir el impacto en tu IRPF.

Además, disponemos de asesores especializados que podrán revisar tu situación con más detalle.

¿Hay que pagar impuestos por los saldos acumulados si no se cobran?

No. Ni los rendimientos acumulados, ni los derechos consolidados correspondientes a las aportaciones realizadas tributan en el IRPF, ni en el impuesto sobre el patrimonio, hasta el momento del cobro

¿Qué ventaja fiscal ofrecen las nuevas aportaciones?

Su ventaja fiscal es reducir la base imponible general del IRPF con los límites establecidos por la normativa fiscal.

A tener en cuenta:

- Si no has cobrado del plan de pensiones la prestación por la contingencia de jubilación: podrás cobrar los derechos consolidados correspondientes a las aportaciones realizadas por cualquiera de las contingencias (jubilación, incapacidad permanente total para la profesión habitual, absoluta para todo trabajo, gran invalidez, dependencia severa o gran dependencia y fallecimiento del partícipe).

- Si ya has cobrado del plan de pensiones la prestación por la contingencia de jubilación: los derechos consolidados correspondientes a nuevas aportaciones solo se podrán cobrar en caso de dependencia y fallecimiento, pero no para la jubilación (ni para la incapacidad en cualquiera de sus grados cuando ya no se pueda producir por estar jubilado).