Josep Mestres Domènech, Ariadna Vidal Martínez, Mar Bisquert Perles, José Antonio Sánchez Palomino | 9 de junio de 2023

Utilizamos datos internos de CaixaBank, debidamente anonimizados, para realizar un análisis exploratorio sobre cómo se modifica el consumo tras la jubilación para el caso español. La utilización de estos datos permite conocer los ingresos, el consumo y el ahorro de los individuos con precisión, así como identificar el momento de la jubilación.

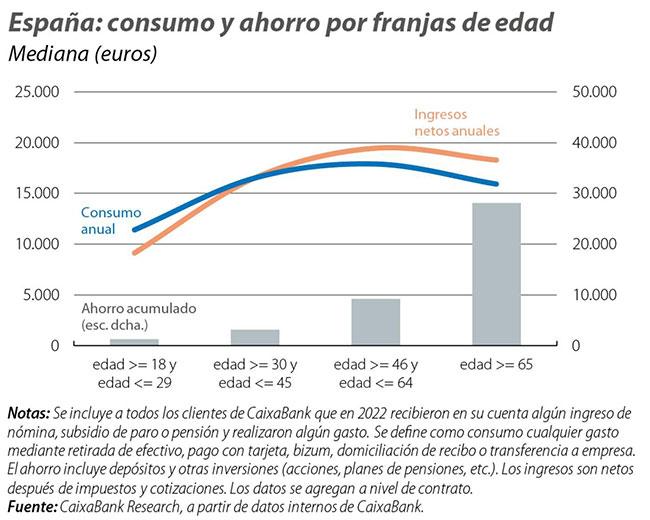

La teoría del ciclo vital del consumo,1 desarrollada, entre otros, por los Premios Nobel de Economía Franco Modigliani y Milton Friedman en los años cincuenta, plantea las bases del comportamiento de los agentes en cuanto a consumo y ahorro. La teoría apunta a que los patrones de ahorro varían a lo largo de la vida con una forma de U invertida. Es decir, que los que menos ahorran son los jóvenes y los ancianos, y los que más, las personas de mediana edad. La razón detrás de este patrón es el deseo de mantener una calidad de vida y un nivel de consumo relativamente estable a lo largo del tiempo. Para conseguirlo, las personas deben ahorrar más en aquellas edades en las que perciben mayores ingresos y utilizar este ahorro para mejorar su calidad de vida en aquellas edades en las que el flujo de ingresos es menor.

¿Observamos en la práctica este patrón de ahorro y consumo durante el ciclo vital? Abundante evidencia empírica muestra que el consumo tras la jubilación se reduce significativamente, lo que iría en contra de la teoría del ciclo vital y ha dado lugar al llamado retirement-consumption puzzle.2 Este aparente rompecabezas se explicaría porque los ahorros acumulados no son suficientes para mantener el nivel de consumo tras la jubilación como resultado de múltiples factores (incertidumbre, restricciones financieras, sesgos cognitivos, etc.). Parte de la respuesta también se ha encontrado al analizar la tipología del consumo: este no disminuye para todas las categorías de gasto, sino que se concentra en ciertas categorías como las relacionadas con el trabajo (por ejemplo, transporte) o el ocio.3 Así pues, la cuestión aún está abierta.

En este artículo, vamos a utilizar datos internos de CaixaBank, debidamente anonimizados, para realizar un análisis exploratorio sobre cómo se modifica el consumo tras la jubilación para el caso español. La utilización de estos datos permite conocer los ingresos, el consumo y el ahorro de los individuos con precisión, así como identificar el momento de la jubilación.

1. Este marco teórico básico ha servido para cimentar las bases de una extensa literatura económica que ha enriquecido el análisis del comportamiento de los agentes en la toma de decisiones. Por ejemplo, se incorporó en el modelo un elemento de incertidumbre en el que los agentes pueden tender a ahorrar más por precaución, u otros factores que limitan o modifican las decisiones de los hogares, como los impuestos o las restricciones al acceso al sistema financiero.

2. Para más detalles, véase Banks, J., Blundell, R. y Tanner, S. (1998). «Is there a retirement-savings puzzle?» American Economic Review, vol. 88, n.º 4, 769-788.

3. Véase Aguila, E., Attanasio, O. y Meghir, C. (2011). «Changes in consumption at retirement: evidence from panel data». Review of Economics and Statistics, 93(3), 1094-1099.

En una primera exploración,4 se revelan las diferencias en los patrones de ahorro y consumo por franjas de edad (véase el primer gráfico). La volatilidad de los ingresos entre los distintos grupos de edad es mayor que la del consumo, lo que apunta a la voluntad de los hogares de mantener un consumo relativamente estable a lo largo de la vida. Solo en el grupo de entre 18 y 29 años el consumo supera los ingresos netos anuales; algunas posibles explicaciones son que tengan otras fuentes de ingresos (por ejemplo, la ayuda de los padres para los más jóvenes) o que se endeuden para financiar su consumo. En cuanto al grupo de mayor edad, se observa una reducción de sus ingresos respecto al grupo de entre 46 y 64 años, aunque bastante suave. En parte, esta reducción moderada puede lograrse gracias al sistema de pensiones público actual, en el que las tasas de reemplazo son relativamente elevadas y permiten mantener, en media, un nivel de ingresos no muy alejado del que se percibía antes de la jubilación. Esta limitada contracción de los ingresos, junto con el colchón de ahorro acumulado, contribuyen a que la reducción del consumo de los grupos de edad mayores a 65 años sea relativamente pequeña respecto al consumo de los que tienen entre 46 y 64 años.

A continuación, para profundizar en los cambios del consumo tras la jubilación, nos centramos en una muestra de clientes que tenían entre 60 y 68 años, que trabajaban por cuenta ajena y que se jubilaron entre junio de 2014 y febrero de 2018.5 A nivel agregado, seguimos observando una reducción del consumo en términos reales en los años posteriores a la jubilación. En concreto, tras un año de haberse jubilado, el consumo se reduce, en mediana, un 1,2% respecto al año anterior a la jubilación. Esta tendencia se mantiene en los siguientes años, y al quinto año de estar jubilado, el consumo se reduce, en mediana, un 6,4% respecto al año previo a la jubilación. Además, se observa que la distribución del consumo por tipo de gasto también cambia. En particular, respecto al año previo a la jubilación, se incrementa el gasto en alimentación, ocio, restauración y turismo y sanidad, mientras que otras partidas como vivienda y suministros, transporte y educación se reducen. El gasto en el año posterior a la jubilación se concentra en la vivienda y suministros del hogar (40%), seguido de la alimentación (17%) y del ocio, restauración y turismo (10%).6

4. La muestra incluye a todos los clientes de CaixaBank que en 2022 recibieron en su cuenta algún ingreso de nómina, subsidio de paro o pensión y realizaron algún gasto mediante retirada de efectivo, pago con tarjeta, bizum, domiciliación de recibo o transferencia a empresa. Los ingresos son netos después de impuestos y cotizaciones. El ahorro incluye todos los activos financieros que tenga con el banco (depósitos, acciones, planes de pensiones, etc.). Los datos se agregan a nivel de contrato y, por tanto, no se corresponden al nivel de hogar. Esto difiere de los datos de la Encuesta financiera de las familias (Banco de España) que corresponden a nivel de hogar y la variable de ingresos es a nivel bruto (antes de impuestos y cotizaciones). En cuanto al consumo, los niveles se asemejan más a los de la Encuesta de presupuestos familiares (INE) a nivel de persona. Sin embargo, hay algunas diferencias en la definición. Por ejemplo, no se incluyen el autoconsumo, salario en especies ni alquiler imputado a la vivienda de propiedad, y los gastos se registran cuando se realiza el pago y no en el momento de la adquisición.

5. El análisis se centra en clientes de 60 a 68 años que percibían nómina antes de jubilarse y que en algún momento entre junio de 2014 y febrero de 2018 se jubilaron y pasaron a percibir una pensión pública. Analizamos el periodo previo a la pandemia de COVID-19 para evitar el shock temporal que se produjo en el consumo. Los datos son deflactados por el IPC general a euros de 2013. El año t es el año de la jubilación, por lo que el gasto en el año t+1 corresponde al gasto anual en el año siguiente a jubilarse. La definición de ahorro, ingresos y consumo es la misma que en la nota al pie 4.

6. Estos resultados son similares a los de la Encuesta de presupuestos familiares (INE) para hogares en el que el sustentador principal es mayor de 65 años.